在國家“兩新”政策促進乘用車內需消費的良好環境下,2025年1-3月全國乘用車市場零售同比增長6%,呈現2-3月強勢增長的良好特征。由于春節因素的影響,2025年初區域市場的發展差異明顯,春節前中西部地區車市火爆,春節后的東部市場份額明顯回升,東北和西北車市較強增長。隨著“雙新”補貼的推動,華北東北地區A00級車表現優秀,大部分地區的A0級電動車也呈現較強增長態勢,政策補貼讓經濟性電動車受益最大是政策公平性的核心體現,補貼鼓勵小微型電動車發展的普及意義重大。

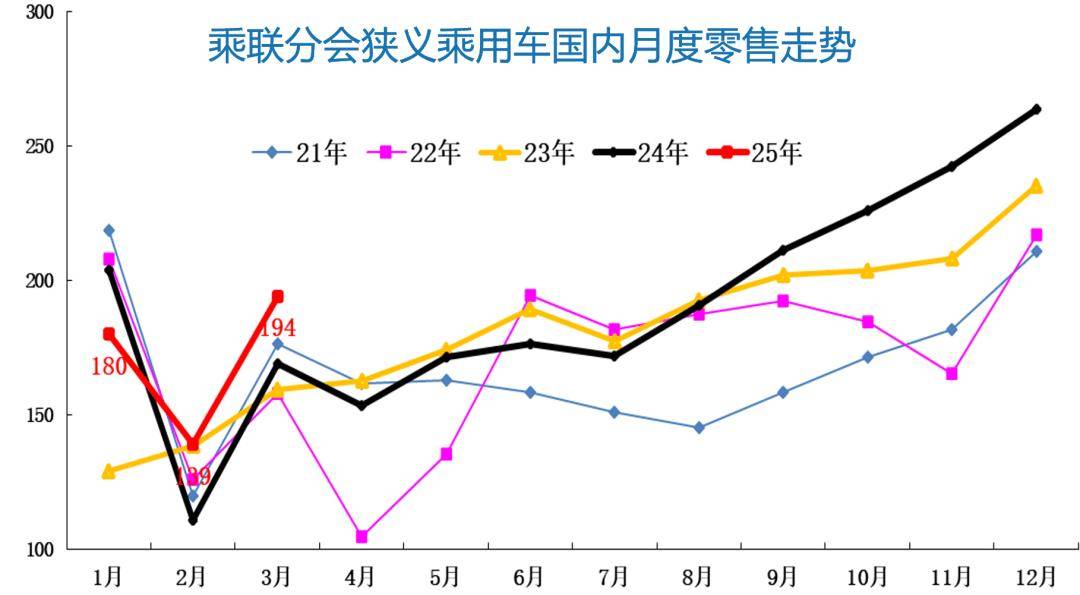

1.乘用車國內市場零售走勢

2024年乘用車國內零售呈現5-12月持續上升態勢。由于春節前置等因素,2025年1月車市較弱,2-3月超強。2月全國乘用車市場零售138.5萬輛,同比增長25%,環比下降23%;3月零售194萬輛,同比增長15%,環比增長40%,處于歷年3月零售歷史高位。

3月乘用車市場零售194萬輛,同比增長15%,環比增長40%;今年以來累計零售513萬輛,同比增長6%。受到新能源增長和春節后政策發力的推動,今年2-3月恢復正增長是很強的,3月同比增速也是歷史最高的。

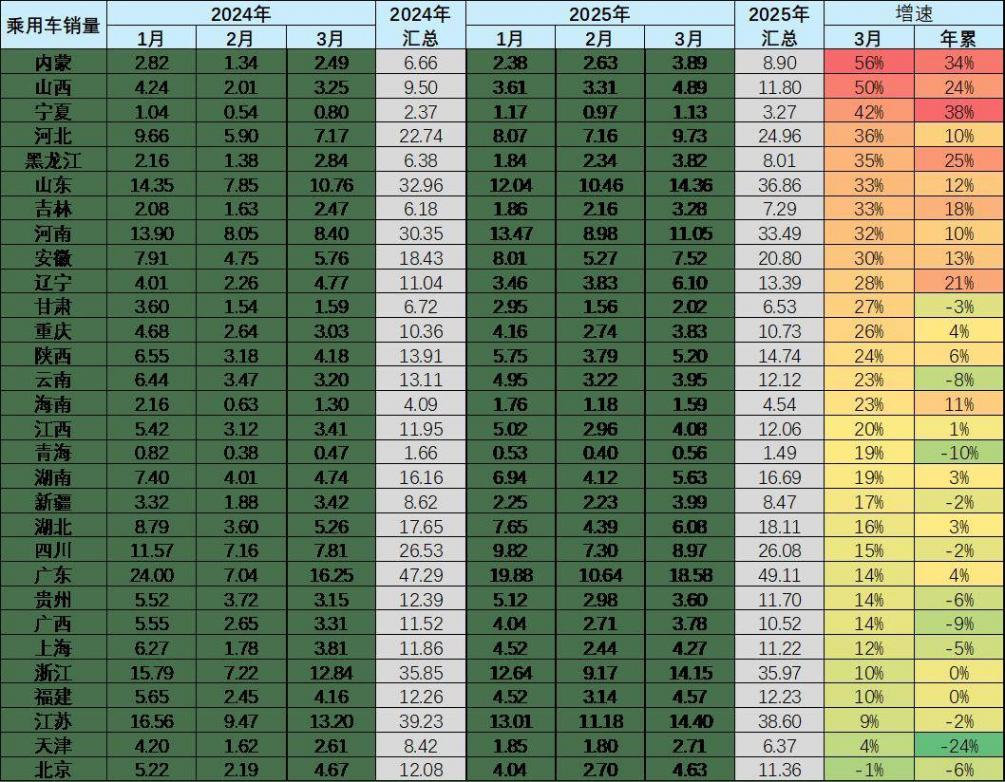

2.區域市場的走勢特征分析

近幾年的車市增長特征是“北強南弱”的新格局。今年3月整體車市增長相對較強,其中東北、西北以及華南車市相對是較強的表現,而西南和中部長江車市表現相對增長較慢。由于春節后的市場實際上屬于恢復生產生活的特征,打工人從家鄉回到工作崗位,因此東部地區走勢較強,但是今年東北和西北地區表現相對較強,說明車市總體呈現較好的增長狀態,而且從2024年跟2019年對比,東北和西北是中國車市增長最快的地區,而像南方地區總體表現相對較差,尤其中部地區總體表現相對是較差的地區之一。

從過去幾年各地車市的發展狀態來看,東北地區車市這幾年在不斷的走強之中,從2023年到2024年逐步較好的增長,2025年初仍然保持在5.9%份額的較高位水平。而中部的黃河地區車市總體呈現持續下降態勢,從2019年的9.2%下降到2024年8.4%,中部長江地區也從13.6%下降到13%的水平。

北方車市的走強應該是目前核心的特征,東北和西北車市的走強明顯,帶動總體西部車市超強發展。雖然在3月中部長江還有黃河地區車市總體表現是月度相對較強,但是在年度表現來看,仍需要有效的觀察。

3.區域市場結構變化分析

從各省銷量的具體增長來看,以北方的寧夏、內蒙古、黑龍江、遼寧、山西等地區車市表現相對較強,吉林等地區表現也不錯。所以北方地區成為我們2024年和2025年初始增長表現最亮點的地區。而相對走勢比較差的應該是南方地區和天津、北京等地區。總體來看,像天津等地區,由于去年的基數比較高,是異常的高位狀態。但是看到廣西、云南、上海、江蘇、浙江等南方地區相對增速下降較多一些,說明南方地區的消費需求實際上增長不如北方這么快。隨著老齡化,建筑業萎縮,出口產業高端化,農民工群體的北方人口回流明顯,而且事業單位和公務員的消費總體表現相對較強。

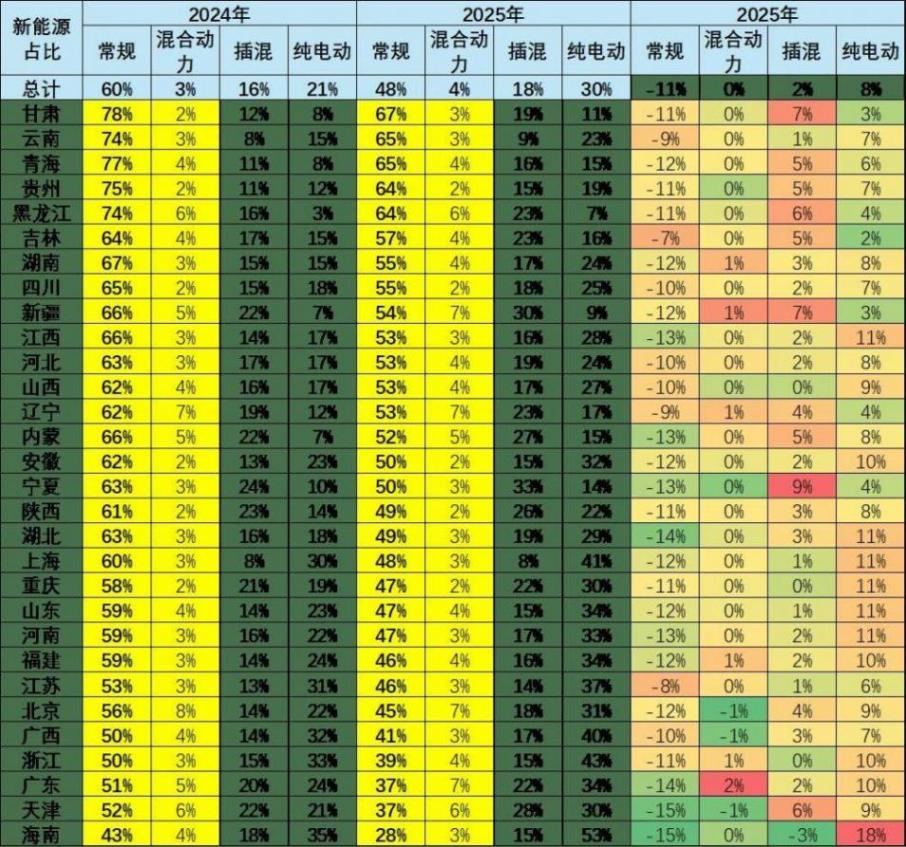

4.政策對區域結構的推動性分析

中國乘用車消費結構呈現SUV較好的增長態勢,SUV的表現主要還是在中西部相對表現較強,在東部地區相對表現偏弱一點,尤其是西北、西南地區SUV的需求是比較旺盛,這與地形地貌相關。中西部地區以山區丘陵為主,SUV的市場需求相對比較大,SUV動力表現也相對較好,形成SUV較強的特征。而東部地區,尤其是像廣西、山東、河南、河北等這些地區主要在平原地區,同時也是因為這些地區純電動轎車發展相對較強,形成轎車市場的中低端產品成為主力,從而推動了私車普及的良好態勢。

5.新能源市場結構分析

2025年新能源車表現相對較強,尤其純電動插電、混動兩者表現均是較好的態勢。目前,傳統油車仍然來說在中西部和北方需求比較大,燃油車占比還達到60%左右,而在東部的平原地區,尤其是南方地區,整體的新能源車占比就到50%以上的水平。3月的北方地區增長較快也是插混占比提升明顯的地方,體現新能源的拉動。

目前來看,海南地區和天津地區,新能源車的占比已經達到了60%左右的水平,呈現相對較強增長的態勢。像廣東還有江浙等地區也達到50%左右的燃油車比例,新能源車也呈現純電動大幅提升的較好比例。

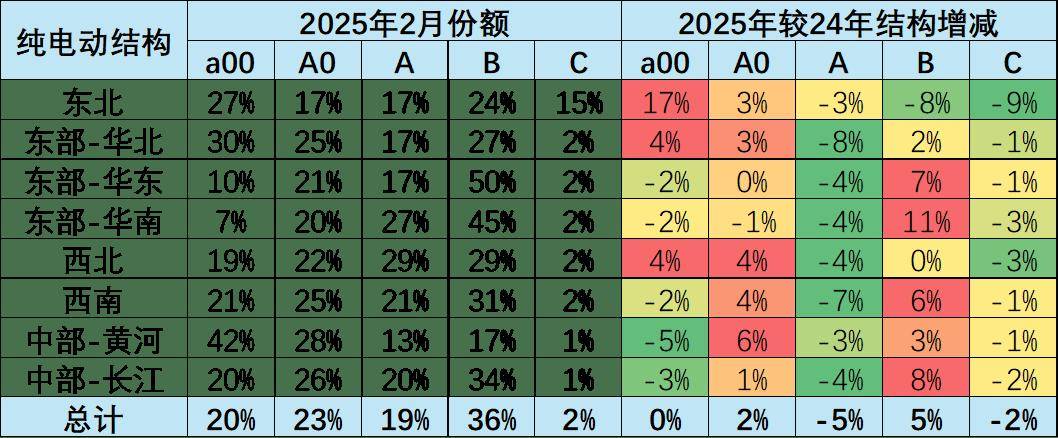

6.純電動車結構變化分析

這次大部分地區兩新補貼政策的扶貧和公平性較好,經濟型車受益于補貼較大。隨著國家對報廢更新和以舊換新的補貼推進,新能源車相對燃油車獲得更高的補貼優勢。由于中低端的新能源車價格相對比較低,在補貼相對均等情況下,消費者的購買熱情也得到有利的釋放。尤其是東北地區、華北地區,還有西北地區,A00級車的占比明顯的提升,而A0級車在東北地區和中部黃河地區、西南、西北等都達到了同比份額提升5%以上的較好水平。這也體現了通過政策補貼,實現了小微型電動車推動有效普及的良好發展趨勢。